导读

经济下行叠加减税降费导致财政形势尤其是地方财政极为严峻,收支矛盾突出,引发对财政可持续性和未来财政空间的讨论(《 中国财政报告2019:财政形势严峻,怎么稳增长和促改革?》 )。我国 老龄化程度持续上升,同时企业社保缴费率负担较重、需要下调,社保的收支矛盾凸显,缺口日益增加。当前全国及各省市的社保可持续性如何?是什么原因导致的?有哪些解决方案?

摘要

一、当前全国及各地社保形势:2018年社会保险基金当年缺口创新高,剔除财政补贴实际盈余连续6年为负,滚动结余仅可支持15.9个月,各地分化大

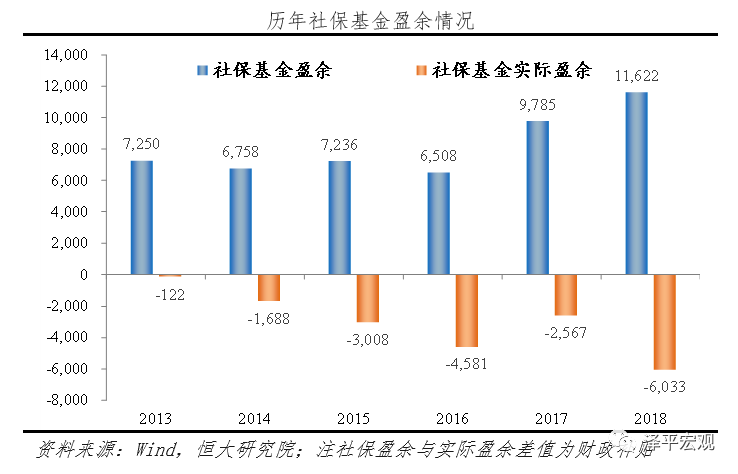

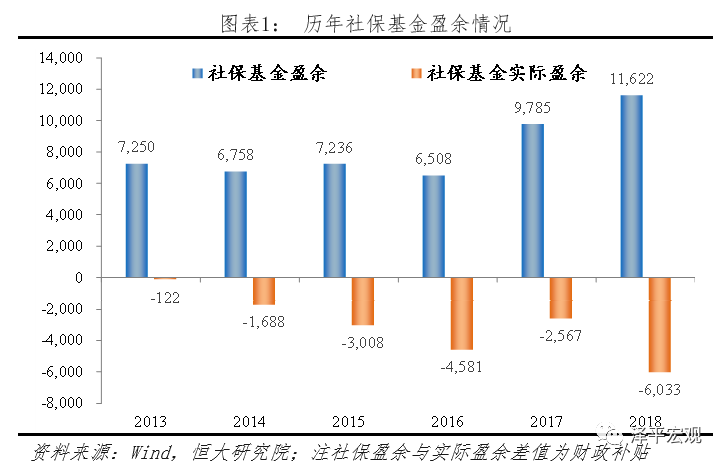

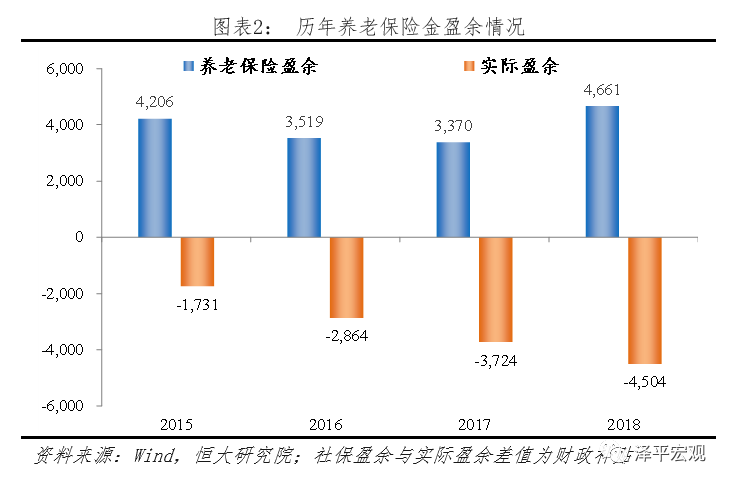

2018年全国社会保险基金收支结余11622亿元,剔除财政补贴后的实际盈余为-6033亿元,连续6年为负。养老保险在社保体系中占比70%,实际盈余同样连续6年为负。基本养老保险基金收入和支出占社保基金比重均在70%左右,2018年养老保险基金实际盈余为-4504亿元。

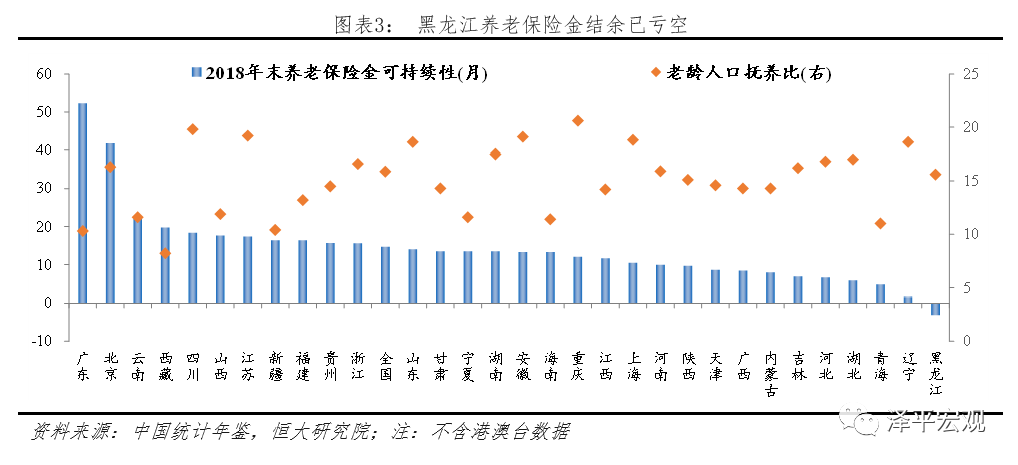

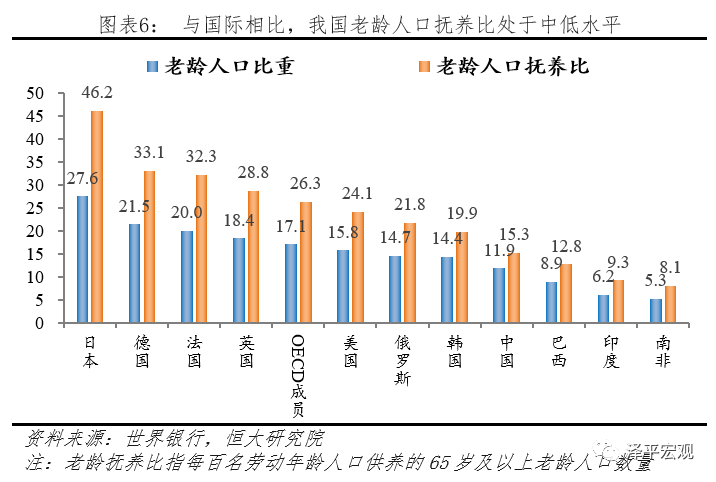

分省市看,各地养老保险可持续性差异较大,广东可持续52.2个月,黑龙江已转负。以累计结余与当年基金支出之比衡量养老金可持续性,则2018年末全国养老金累计结余可持续月数为14.7,其中,广东(52.2)、北京(41.8)、云南(22.0)和西藏(19.8)可持续月数居于前列;辽宁(1.7)、青海(4.8)和湖北(5.9)靠后,黑龙江(-3.1)结余已经亏空476亿元。养老金可持续性与经济发达程度成正比,与老龄人口抚养比呈反比。广东省经济总量居全国首位,同时人口抚养比处于低水平;而辽宁等人口抚养比较高的地区养老金可持续性较差。

二、社保基金缺口有三大主要原因:历史因素、人口结构变化和人口迁移

三、 解决办法:推进六大深层次改革

一是加快推进国资划转社保补充社保基金缺口,提高划转比例和资产质量。2018年底,我国国有非金融企业资产规模约210.4万亿元,国有资本权益总额58.7万亿元;国有金融企业总资产264.3万亿元,形成国有资产17.2万亿元;行政事业性国有资产总额33.5万亿元,净资产23.6万亿元。

二是提高社保统筹层次,增强中央调剂力度,以解各地社保缺口不平衡的燃眉之急。

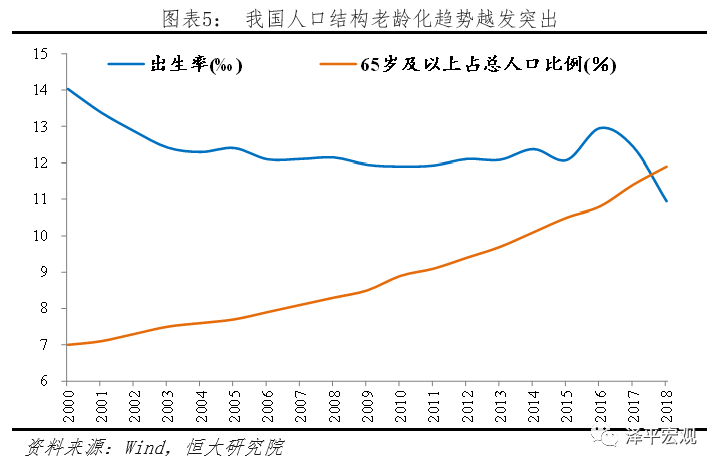

三是尽快全面放开计划生育。2018年中国65岁及以上人口已达近1.7亿,预计2050将达3.9亿,届时每3.3个中国人中就有1个65岁以上的老人。

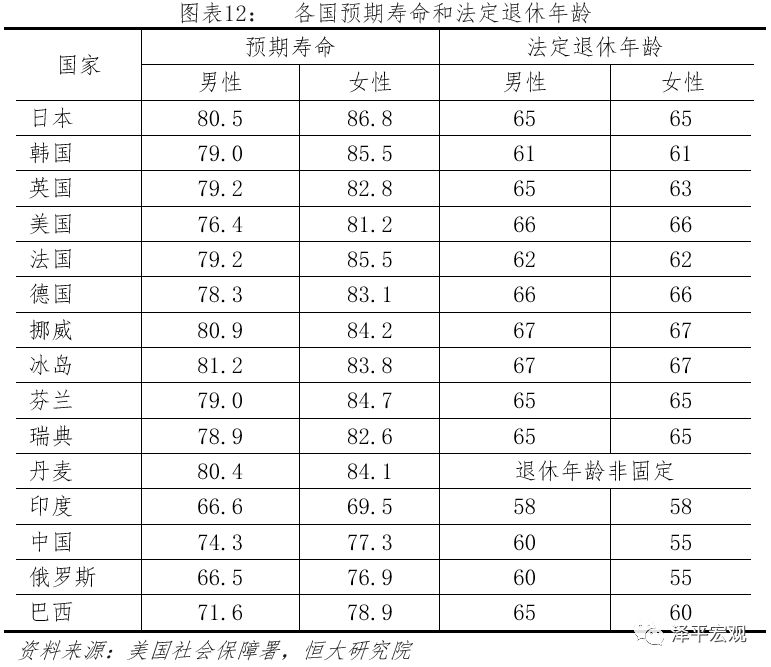

四是适时、适当推迟法定退休年龄。从法定退休年龄看,中国退休年龄偏低,男性法定退休年龄为60岁,低于日(65)、韩(61)、英(65)、美(66),也低于巴西(65),仅高于印度的58岁;女性退休年龄55岁,与俄罗斯的55岁持平,低于印度的58岁。

五是发挥养老保障体系中第二、三支柱的重要作用,实现多层次积累。当前我国过度依赖基本养老保险第一支柱(占比85%),企业年金和职业年金、个人购买的商业健康保险和商业养老保险所代表的的第二和第三支柱占比较低。

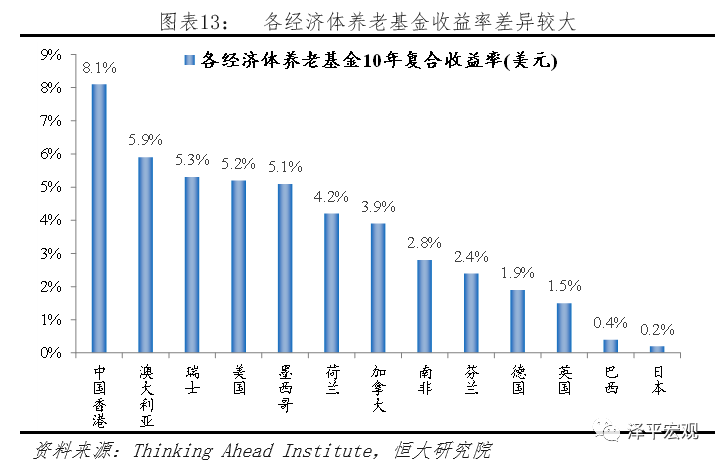

六是提高养老保险基金的投资收益,发挥长期稳定资金对资本市场的作用。

目录

1 社保基金缺口明显,2018年当年社保基金缺口达6000亿,黑龙江、辽宁等省市社保可持续性低

1.1 养老金缺口占社保基金缺口的70%,2018年缺口达4504亿元

1.2 分省市看,广东养老保险可支持月数最多,黑龙江累计结余已亏空,黑龙江和辽宁当年结余为负

2 社保基金缺口存在的三大原因

2.1 国际比较:养老金缺口普遍,我国养老保险缴费率偏高

2.2 2019年社保改革加速,国资划转社保有效补充社保基金

3 社保基金需全国统筹,提高退休年龄、发挥第二和第三支柱作用

正文

1 社保基金缺口明显,2018年当年社保基金缺口达6000亿,黑龙江、辽宁等省市社保可持续性低

1.1 养老金缺口占社保基金缺口的70%,2018年缺口达4504亿元

2018年社会保险基金当年缺口创新高,高度依赖财政补贴。据2018年社保基金决算,全国社会保险基金总收入79003亿元,比2017年增长35.2%;总支出67381亿元,比2017年增长38.5%;2018年收支结余11622亿元,较上年末增长18.8%;其中2018年财政补贴收入为17655亿元,剔除财政补贴后的实际盈余为-6033亿元。从财政补贴看,2018年财政补贴16777亿元,占社保基金收入的约21.2%。剔除财政补贴后的社保基金连年入不敷出,2013年的实际盈余为-121.84亿元,而2018年则达到了-6033亿元,社保支出严重依赖财政补贴的支撑。

养老保险在社保体系中占比约70%,实际盈余连年为负值。2018年度五项社会保险基金收入合计为79003亿元,基金支出合计为67381亿元,其中,基本养老保险基金收入为54835亿元,基本养老保险基金支出为47187亿元,收支占比均在70%左右;其次基本医疗保险收入和支出分别为21326亿元和17794亿元,收支均占社保比重27%左右。 养老金缺口突出,2018年实际盈余达-4504亿元。据财政部公布的社保决算,2018年企业职工、城乡居民和机关事业单位养老金收入分别为37521、3870和13445亿元,支出分别为31567、2938和12681亿元,剔除财政补贴后的实际盈余分别为598、-1844和-3258亿元。养老保险合计实际盈余从2015年的-1731亿元到2018年的-4504亿元,持续为负值,2018年养老保险金缺口占社保基金缺口的74.7%。

1.2 分省市看,广东养老保险可支持月数最多,黑龙江累计结余已亏空,黑龙江和辽宁当年结余为负

2018年末全国养老金累计结余可支持14.7个月的支出;分省市看,广东高达52.2个月,黑龙江已转负。以累计结余与当年基金支出之比衡量养老金可持续性,则2018年末全国养老金累计结余可持续月数为14.7,全国范围内广东(52.2)、北京(41.8)、云南(22.0)、西藏(19.8)和四川(18.3)可持续月数居于前列;黑龙江(-3.1)、辽宁(1.7)、青海(4.8)、湖北(5.9)和河北(6.7)可持续性较差,其中黑龙江为唯一累计结余为负的省份。当年养老保险收支结余为负的省市有黑龙江和辽宁,当年结余分别为-152.1和-366.9亿元。对比2017年,15个省市的养老金可持续月数减少,其中安徽2018年可持续月数为13.3,较2017年大幅减少10个月;广东、内蒙古和甘肃较2017年分别减少3.7、3.1和2.7个月;云南、北京和重庆较2017年增加7.9、3.7和3.5个月。

养老金可持续性与经济发达程度成正比,与老龄人口抚养比呈反比。据国家统计局数据,2018年末全国老龄人口抚养比为15.9,即百名劳动力赡养15.9名65岁及以上老人。分省市看,全国人口抚养比最高的地区包括重庆(20.6)、四川(19.8)、江苏(19.2)、安徽(19.1)和辽宁(18.6),抚养比最低的地区包括西藏(8.2)、广东(10.3)、新疆(10.4)、青海(11.0)和海南(11.6)。从各省市养老金可持续性规律看,经济越发达、人口抚养比越低的省市养老金可持续性最好。例如广东省经济总量居全国首位,同时人口抚养比处于低水平;而辽宁等人口抚养比较高的地区养老金可持续性较差。

2 社保基金缺口存在的三大原因:历史因素、人口结构变化和人口迁移

其一,由于历史因素,计划经济时代国企办社会,部分人群未在退休前缴纳保险费,但享受养老金发放福利,这部分历史欠账是目前缺口的重要原因。

其三,劳动力的大量流动扩大各地养老保险可持续性的不均衡程度。我国各省市的养老金缺口参差不齐的重要原因在于人口的流动结构。劳动力的流出在一定程度上充实了流入地的养老保险,但是人口大量流出的省市却加重了养老保险缺口。2018年安徽省户籍人口达7083万人,而常住人口则为6324万人,城镇职工养老保险基金的可延续月数自2017年21.3个月显著下降至2018年的11.6个月。

2.1 国际比较:养老金缺口普遍,我国养老保险缴费率偏高

养老金缺口是世界共同面临的重要问题。2017年5月世界经济论坛发布了《我们都将活满百岁:怎么才能承担得起》的报告。报告指出,预计2050年全球养老金缺口将达到400万亿美元,美国、英国、日本、荷兰、加拿大和澳大利亚六个养老金储蓄型大国养老金缺口合计将高达224万亿美元,而400万亿美元中剩下的缺口则主要由中国和印度这两个人口大国承担。

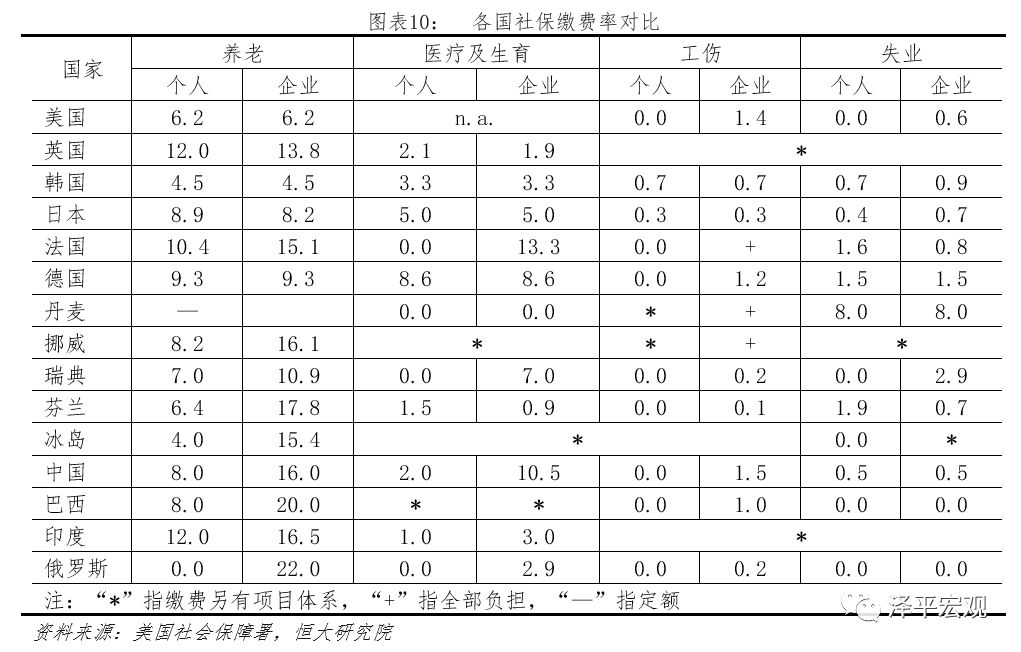

与国际比较,我国养老保险缴费率偏高。在2019年下调社保缴费率前,我国各省市养老保险总缴费比例多数为28%,其中单位和个人分别缴纳20和8%,显著高于国际水平。2019年4月国务院办公厅印发《降低社会保险费率综合方案》,提出从2019年5月1日起,单位缴费率比例高于16%的,可降至16%;低于16%的,要研究提出过渡办法。据各地人社部门公告,山西、黑龙江、青海、吉林、河北将养老保险缴费率从20%下调至16%,天津、河南、甘肃、内蒙古、海南等省市将费率自19%下调至16%。在此背景下,我国养老保险缴费率个人和企业合计缴费下调至24%,但是从国际水平看,我国的养老保险缴费比例仍是位于较高水平。世界主要发达国家缴费水平均低于我国,如美国、英国、韩国、日本、法国和德国,这六个国家中,除英国总缴费比例为25.8%以外,其余五个国家都位于20%以下。金砖国家的缴费比例普遍较高,巴西为28%,印度为28.5%,与我国水平相当,俄罗斯缴费比例虽然为22%,但是全部由企业负担。

2.2 2019年社保改革加速,国资划转社保有效补充社保基金

国资划转方面,2017年11月,国务院印发《划转部分国有资本充实社保基金实施方案》,标志国资划转社保工作开始实施。 2019年9月,财政部等五部门联合印发《关于全面推开划转部分国有资本充实社保基金工作的通知》,明确了划转工作的时间表。中央层面,具备条件的企业于2019年底前基本完成,确有难度的企业可于2020年底前完成,中央行政事业单位所办企业待集中统一监管改革完成后予以划转;地方层面,于2020年底前基本完成划转工作。社保降费成效显著,据人力资源和社会保障部,截至9月底,全国参加基本养老保险、失业保险、工伤保险的人数分别为9.56亿人、2.03亿人、2.5亿人,较去年底分别增加1323万人、642万人、1136万人。 1-9月全国共降低社会保险费2725亿元。

国资划转社保最乐观估计预计规模达6.7万亿元,实际补充养老金缺口仍需看分红比例。据国务院2017年《划转部分国有资本充实社保基金实施方案》,国有资本划转对象为中央和地方国有及国有控股大中型企业、金融机构,划转比例统一为企业国有股权的10%。2017年末我国国有净资本87万亿元,扣除行政事业单位的20.5万亿元,国企净资本为66.5万亿元,则可划转金额约为6.7万亿元。2019年9月末,财政部数据显示已有67家央企和中央金融机构完成部分国有资本充实社保基金,共划转资本总额8601亿元,则剩余待划转规模仍接近6万亿元。据财政部介绍,社保基金会在接收划转的国有资本后获取收益的方式是“分红为主,运作为辅”,则划转国有资本转化为基金收入仍取决于相关股权分红率。从国际比较来看,当前国有企业分红率较低。据OECD研究报告,2018年我国国有企业实际分红率16.1%,非金融国企仅为5.8%,远低于十八届三中全会提出的2020年达到30%的分红目标。同时,与新西兰(85%)、芬兰(69%)、印度(60%)、俄罗斯(50%)等国家相比处于低水平。

3 社保基金需全国统筹,提高退休年龄、发挥第二和第三支柱作用

针对我国社保基金缺口不断扩大、社保缴费率尤其是企业缴费率偏高、各地区社保压力不平衡的情形,我国需要对社保体制进行深层次改革,主要包括以下几个方面:

一是 继续推进国资划转社保基金,提高划转比例和资产质量。历史因素导致的养老金缺口可以考虑从历史积累起的国有资产解决。截至2018年底,我国国有非金融企业资产规模约210.4万亿元,国有资本权益总额58.7万亿元;国有金融企业总资产264.3万亿元,形成国有资产17.2万亿元;行政事业性国有资产总额33.5万亿元,净资产23.6万亿元。只有大规模划转国资充实社保,才可能真正降低企业和个人的社保缴费率,降低企业负担,进而规范企业缴纳社保。根据《中国企业社保白皮书2019》,我国当前完全按规定为员工缴纳社保的企业比例约占1/3。

二是提高社保统筹层次,增强中央调剂力度,以解各地社保缺口不平衡的燃眉之急。从全国层面来统筹调剂社保基金,将经济发达省市的结余安排至收不抵支的省市,平滑各省市的差异,能够保障部分地区的社保水平。但是此举也会一定程度上打击经济发达地区的征收积极性,收支结余无法在当地积累。同时,随着老龄化问题日益突出,未来各省市养老负担将逐步加重,经济发达地区也可能面临养老金缺口问题。以浙江省为例,2012年浙江省老年人口抚养比为11.1,2018年达17.7,年均上涨幅度达1.1,养老负担逐年加重。因此,未来经济发达地区也可能面临收不抵支的局面,因而全国统筹可缓解各地社保缺口不平衡的短期问题,但仅此单一策略并非长久之策。

三是推迟法定退休年龄。从预期寿命看,我国与发达国家相比仍有一定差距,但在发展中国家中处于偏高水平。据美国社会保障署数据,2018年中国居民男性和女性的预期寿命分别是74.3和77.3岁,与日本的80.5和86.8仍有一定差距,但与俄罗斯、印度相比处于较高水平,这主要得益于我国逐步提高的居民生活水平和医疗卫生条件。从法定退休年龄看,中国退休年龄较低,男性法定退休年龄为60岁,低于日韩英美,也低于巴西,仅高于印度的58岁;女性退休年龄55岁,与俄罗斯的55岁持平,低于印度的58岁。综合来看,我国有延迟退休年龄的空间。

最新评论

最新评论